ภาษีการขายธุรกิจออนไลน์: สิ่งที่คุณควรคาดหวัง

เผยแพร่แล้ว: 2021-07-16 หัวข้อที่เรามักถูกถามคือภาษีที่เกี่ยวข้องกับการขายสินทรัพย์ นี่เป็นการพิจารณาอย่างจริงจังสำหรับผู้ขายที่เป็นผู้มีถิ่นที่อยู่ในภาษีของสหรัฐอเมริกา ดังนั้นการมีความเข้าใจพื้นฐานล่วงหน้าสามารถช่วยประหยัดเวลาและเงินของคุณในระหว่างกระบวนการขายหรือการจัดหา และด้วยการเปลี่ยนแปลงที่อาจเกิดขึ้นในเร็วๆ นี้กับ อัตราภาษีกำไรจากการขาย คุณจำเป็นต้องรับทราบข้อมูลอยู่เสมอ

หัวข้อที่เรามักถูกถามคือภาษีที่เกี่ยวข้องกับการขายสินทรัพย์ นี่เป็นการพิจารณาอย่างจริงจังสำหรับผู้ขายที่เป็นผู้มีถิ่นที่อยู่ในภาษีของสหรัฐอเมริกา ดังนั้นการมีความเข้าใจพื้นฐานล่วงหน้าสามารถช่วยประหยัดเวลาและเงินของคุณในระหว่างกระบวนการขายหรือการจัดหา และด้วยการเปลี่ยนแปลงที่อาจเกิดขึ้นในเร็วๆ นี้กับ อัตราภาษีกำไรจากการขาย คุณจำเป็นต้องรับทราบข้อมูลอยู่เสมอ

อย่าใช้ภาพลวงตา ภาษีไม่ใช่หัวข้อที่น่าสนใจ ผู้ขายจำนวนมากมองข้ามไปจนสายเกินไป... อย่างไรก็ตาม เมื่อคุณอ่านบทความนี้จนจบ คุณจะเข้าใจความหมายของการขายสินทรัพย์หรือที่ อย่างน้อยที่สุด ให้แน่ใจว่าคุณมีความพร้อมเมื่อพูดคุยกับ CPA หรือนักบัญชีภาษี

คู่มือฉบับสมบูรณ์เกี่ยวกับภาษีการขายธุรกิจออนไลน์

กำหนดเวลาการขายธุรกิจออนไลน์ของคุณ

บทความนี้เน้นที่เจ้าของแต่เพียงผู้เดียว หุ้นส่วน สมาชิกของ LLC และผู้ถือหุ้นของ S Corporations เหล่านี้เป็นประเภทผู้ขายทั่วไปมากที่สุด ผู้ขายเหล่านี้จะถูกเก็บภาษีตามภาษีส่วนบุคคล ดังนั้นจึงแนะนำให้พิจารณาภาพรวมเกี่ยวกับการขาย

ทั้งนี้ขึ้นอยู่กับรายได้ที่เกิดขึ้นในช่วงเวลาหนึ่ง การขายธุรกิจอาจย้ายบุคคลเข้าสู่กรอบภาษีที่สูงขึ้น ดังนั้น ควรพิจารณาเวลาอย่างรอบคอบเมื่อขาย

สำหรับเจ้าของธุรกิจรายเดียว อาจมีความยืดหยุ่นบ้างในช่วงเวลาของการขาย อย่างไรก็ตาม สำหรับคู่ค้า สถานะ ภาษีเงินได้ ของธุรกิจหนึ่งอาจส่งผลต่อภาษีที่จ่ายโดยอีกรายหนึ่ง การมีเป้าหมายการขายที่ชัดเจนและกำหนดเวลาไว้ล่วงหน้าซึ่งเป็นส่วนหนึ่งของ การวางแผนการออก อาจช่วยขจัดความประหลาดใจที่ไม่พึงประสงค์ออกไปได้ ณ จุดขาย นอกจากนี้ยังอาจขจัดสิ่งล่อใจในการเพิ่มมูลค่าของธุรกิจเพื่อลดช่องว่างที่เกิดจากภาษีที่ไม่คาดฝัน

เป็นเรื่องที่ควรรอบคอบเพื่อให้แน่ใจว่าผลกระทบทางภาษีจะสัมพันธ์กับการพิจารณาเวลาในวงกว้างในการขายธุรกิจ ซึ่งรวมถึงวงจรชีวิตธุรกิจและผลิตภัณฑ์ ตลอดจนแนวโน้มของอุตสาหกรรมและฤดูกาล

ข้อมูลพื้นฐาน: ภาษีเงินได้หรือกำไรจากการลงทุน?

มีสองภาษีหลักในการขายธุรกิจที่คุณต้องระวัง – ภาษีเงินได้และกำไรจากการลงทุนระยะยาว

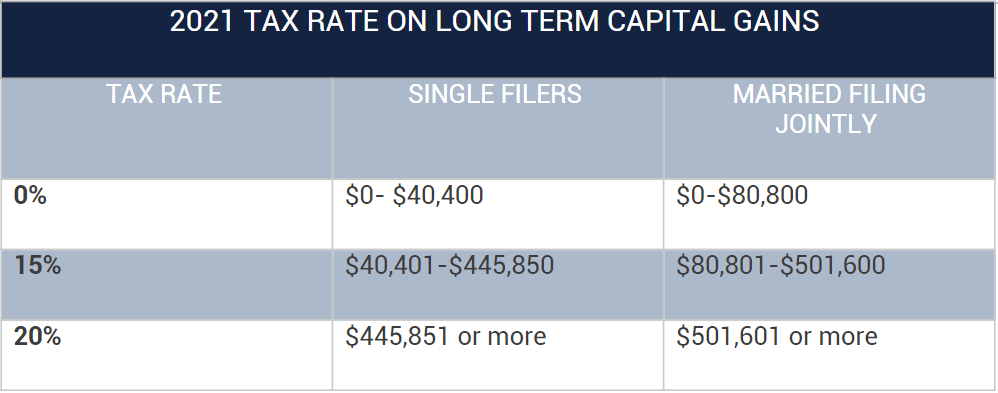

เมื่อเทียบกับอัตราภาษีเงินได้ สินทรัพย์ทุนระยะยาว (สินทรัพย์ที่ถือครองมานานกว่าหนึ่งปี) อาจได้รับอัตรากำไรจากการลงทุนที่น่าพอใจ เนื่องจากการเปลี่ยนแปลงที่เป็นไปได้ คาดว่าอัตราภาษีกำไรจากเงินทุนที่ดีขึ้นจะนำไปใช้กับผู้มีรายได้น้อยกว่า 1 ล้านดอลลาร์ในปีนั้น

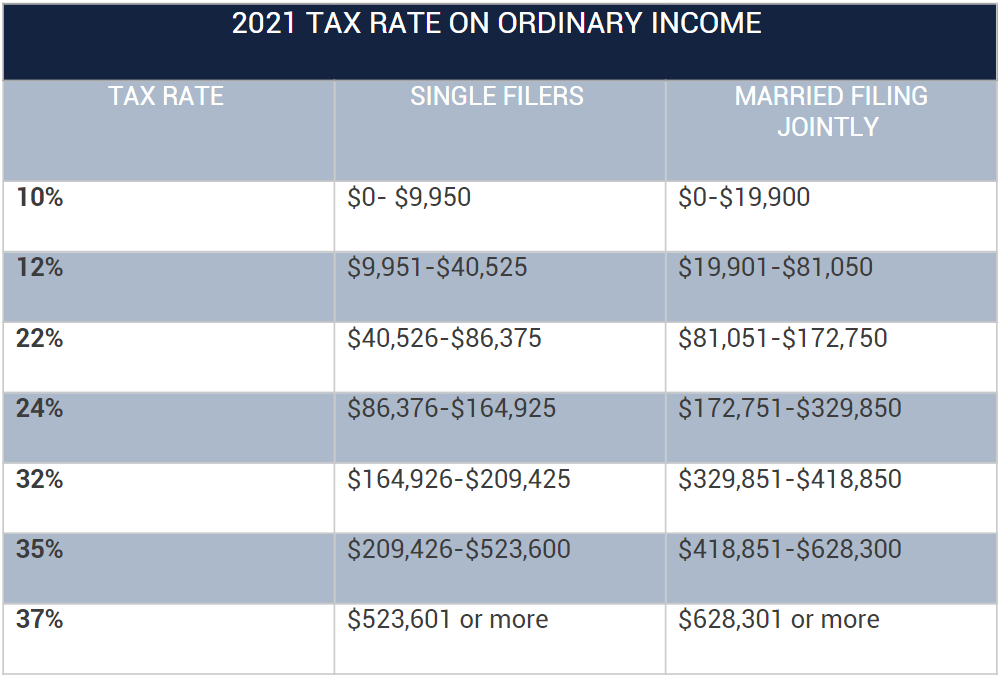

สำหรับปี 2564 อัตราภาษีจากรายได้ปกติมีดังนี้

ที่มา: มูลนิธิภาษี

อัตราภาษีสำหรับกำไรสำหรับผู้เสียภาษีที่มีรายได้ $ 1 ล้านบาทหรือมากกว่าที่คาดว่าจะเพิ่มขึ้นเป็นส่วนหนึ่งของครอบครัวชาวอเมริกันแผน อัตราสูงสุดในปัจจุบันคือ 23.8% , ในขณะที่อัตราสูงสุดที่เสนอคือ 43.4% (รวมภาษีเพิ่มรายได้การลงทุนสุทธิ) วันที่มีผลการเปลี่ยนแปลงเหล่านี้ยังไม่ได้รับการประกาศเลย สำหรับผู้ที่กำลังพิจารณาขาย SaaS ธุรกิจอีคอมเมิร์ซหรือเนื้อหาตอนนี้ อาจ เป็นเวลาที่ดีที่จะทำเช่นนั้น ก่อนที่การเปลี่ยนแปลงเหล่านี้จะมีผล

ที่มา: มูลนิธิภาษี

สินทรัพย์ทุนคืออะไร?

เกือบทุกอย่างที่คุณเป็นเจ้าของน่าจะเป็นสินทรัพย์ทุน สิ่งนี้ใช้กับทรัพย์สินส่วนบุคคล ทรัพย์สินเพื่อความสุข ทรัพย์สินทางธุรกิจหรือการลงทุน

ตามหลักการทั่วไป ธุรกิจไม่ได้ขายเป็นสินทรัพย์เดียว ในขณะที่การขายธุรกิจมีการพิจารณาทั้งหมด ธุรกิจประกอบด้วยสินทรัพย์ที่มีตัวตนและไม่มีตัวตนหลายอย่าง ซึ่งอาจได้รับการปฏิบัติที่แตกต่างกันในแง่ของการเก็บภาษี

เมื่อมีการขายธุรกิจ สินทรัพย์จะถูกจัดประเภทเป็น:

- สินทรัพย์ทุน

– การขายทรัพย์สินที่เป็นทุนส่งผลให้เกิดกำไรหรือขาดทุนจากเงินทุน - ค่าเสื่อมราคาหรืออสังหาริมทรัพย์ (ใช้ในธุรกิจ)

– หากถือไว้นานกว่า 1 ปี ส่งผลให้มีกำไรหรือขาดทุนจาก ธุรกรรมมาตรา 1231 - ทรัพย์สินที่ถือไว้เพื่อขายให้กับลูกค้า (เช่น สินค้าคงคลังหรือสต็อกเพื่อการค้า)

– ส่งผลให้มีรายได้หรือขาดทุนตามปกติ

นอกจากนี้ยังมีการจัดประเภทสำหรับการขายหุ้นส่วนและผลประโยชน์ขององค์กรและการชำระบัญชีขององค์กร พูดคุยกับ CPA หรือนักบัญชีภาษีเพื่อรับทราบแนวคิดที่ดีเกี่ยวกับสิ่งที่เป็นและไม่ใช่สินทรัพย์ประเภททุนที่เกี่ยวข้องกับภาษีสำหรับธุรกิจออนไลน์

สินทรัพย์ที่ไม่ใช่ทุนคืออะไร?

กรมสรรพากรมีรายการ สินทรัพย์ที่ไม่ใช่ทุนจำนวน มาก สินทรัพย์หลักที่น่าสนใจสำหรับการขายธุรกิจออนไลน์ ได้แก่:

- หุ้นในการค้า สินค้าคงคลัง และทรัพย์สินอื่นๆ ที่คุณถือไว้เพื่อขายเป็นหลัก

- บัญชีหรือตั๋วเงินรับ

- ทรัพย์สินเสื่อมราคาที่ใช้ในการค้าหรือธุรกิจของคุณ

- อสังหาริมทรัพย์ที่ใช้ในการค้าหรือธุรกิจของคุณ

- สิทธิบัตรหรือลิขสิทธิ์

- อุปกรณ์ประเภทที่คุณใช้เป็นประจำ

การสร้างทุนกำไร/ขาดทุน?

ตอนนี้คุณได้กำหนดสิ่งที่เป็นและไม่ใช่สินทรัพย์ประเภททุนที่เกี่ยวข้องกับการขายธุรกิจแล้ว คุณสามารถสร้างกำไรจากการขายธุรกิจจากการขายธุรกิจเพื่อวัตถุประสงค์ทางภาษีหรือขาดทุนได้อย่างเหมาะสม

กำไร/ขาดทุนจากการขายหุ้นคือส่วนต่างระหว่างราคาขายของสินทรัพย์ทุนกับเกณฑ์ พื้นฐาน: ต้นทุนการได้มาบวกกับการเพิ่มขึ้น เช่นเดียวกับต้นทุนการปรับปรุงที่น้อยกว่าการลดลง เช่น ค่าเสื่อมราคา

กำไร/ขาดทุน = ค่าตอบแทนรวมของสินทรัพย์ – เกณฑ์ (ต้นทุนการได้มา + ต้นทุนการปรับปรุง)

เก็บบันทึกที่ถูกต้องเกี่ยวกับการสร้างพื้นฐาน เพื่อดูประโยชน์อย่างเต็มที่ใน ตาราง D ของ คุณ

โดยการจำแนกกำไรจากการลงทุนระยะยาวสูงสุดที่อนุญาตในการขายธุรกิจ เจ้าของธุรกิจจะเห็นค่าภาษีที่ลดลงอย่างมาก

สิ่งนี้ทำได้ดีที่สุดในข้อตกลงการจัดสรรสินทรัพย์ระหว่างผู้ขายและผู้ซื้อ

ข้อตกลงการจัดสรรสินทรัพย์

โดยปกติผู้ซื้อและผู้ขายควรทำข้อตกลงเป็นลายลักษณ์อักษรเกี่ยวกับการจัดสรรสิ่งตอบแทน

ข้อตกลงการจัดสรรสินทรัพย์จะกำหนดมูลค่าที่ปันส่วนให้กับสินทรัพย์ชื่นชมต่างๆ ที่ถือครองมากกว่า 1 ปีอย่างชัดเจน ซึ่งอาจลดจำนวนรวมของสินทรัพย์ที่ไม่ใช่ทุนที่ต้องรับผิดในการเก็บภาษีเงินได้สำหรับผู้ขาย ตรวจสอบให้แน่ใจว่ามีการระบุทรัพย์สินและประเมินมูลค่าอย่างถูกต้องจะช่วยให้มั่นใจได้ว่ามีการใช้ภาษีที่ถูกต้อง นี่เป็นการใช้สิทธิที่เป็นประโยชน์สำหรับผู้ซื้อซึ่งจะใช้ข้อตกลงการจัดสรรเพื่อสร้างพื้นฐานในการขายในอนาคต

โดยค่าเริ่มต้น มูลค่าตลาดยุติธรรมจะใช้กับสินทรัพย์ที่ขายและสามารถลดได้หากผู้ซื้อรับภาระหนี้หรือได้มาซึ่งทรัพย์สินที่มีหนี้สิน มูลค่าตลาดยุติธรรมจะลดลงตามหนี้สินสำหรับการจัดสรรนี้

ข้อตกลงนี้มีผลผูกพันทั้งสองฝ่าย เว้นแต่ IRS จะกำหนดมูลค่าตลาดยุติธรรมของสินทรัพย์ใด ๆ ที่ไม่เหมาะสม ทั้งผู้ซื้อและผู้ขายต้องรายงานการขายทรัพย์สินต่อกรมสรรพากร

จัดสรรทรัพย์สินอย่างไร? วิธีการตกค้าง

ในข้อตกลง ทั้งผู้ซื้อและผู้ขายต้องใช้วิธีการที่เหลือเพื่อจัดสรรสิ่งตอบแทนให้กับสินทรัพย์ทางธุรกิจแต่ละรายการที่โอน สิ่งนี้ไม่เพียงแต่กำหนดกำไรหรือขาดทุนจากการโอน (และการพิจารณาค่าความนิยมและไม่มีตัวตน) แต่ยังกำหนดพื้นฐานของผู้ซื้อในสินทรัพย์ทางธุรกิจ

วิธีที่เหลือใช้สำหรับการโอนสินทรัพย์ที่เป็นการค้าหรือธุรกิจ (ทั้งทางตรงและทางอ้อม) กลุ่มของสินทรัพย์คือการค้าหรือธุรกิจเมื่อ:

- ค่าความนิยมหรือค่าความกังวลที่ต่อเนื่องสามารถแนบกับพวกเขาได้ไม่ว่าในกรณีใด

- การใช้สินทรัพย์จะถือเป็นการค้าหรือธุรกิจที่ใช้งานอยู่ตามมาตรา 355 แห่งประมวลรัษฎากรภายใน

กล่าวโดยสรุป ธุรกิจออนไลน์ส่วนใหญ่ที่ขายเป็นสินทรัพย์จะประกอบขึ้นเป็นการค้าหรือธุรกิจที่ใช้งานอยู่ ดังนั้นควรใช้วิธีการที่เหลือในข้อตกลงการจัดสรร

วิธีคงเหลือให้พิจารณาลดหย่อนก่อนด้วยเงินสดและบัญชีเงินฝากทั่วไป (รวมถึงบัญชีเงินฝากและบัญชีเงินฝาก) สิ่งตอบแทนที่เหลือหลังจากการลดลงนี้จะต้องได้รับการจัดสรรให้กับสินทรัพย์ทางธุรกิจต่างๆ ในลำดับที่แน่นอน:

- สินทรัพย์ประเภท I – บัญชีเงินสดและเงินฝากทั่วไป (รวมถึงบัญชีเช็คและบัญชีออมทรัพย์ แต่ไม่รวมบัตรเงินฝาก)

- สินทรัพย์ประเภท II – บัตรเงินฝาก หลักทรัพย์รัฐบาลสหรัฐฯ เงินตราต่างประเทศ และทรัพย์สินส่วนบุคคลที่มีการซื้อขายอย่างแข็งขัน รวมทั้งหุ้นและหลักทรัพย์

- สินทรัพย์ประเภท III – บัญชีลูกหนี้ ตราสารหนี้อื่นๆ และสินทรัพย์ที่คุณทำการตลาดอย่างน้อยทุกปีเพื่อวัตถุประสงค์ด้านภาษีเงินได้ของรัฐบาลกลาง (มีข้อยกเว้น ดูหัวข้อ 1.338-6(b)(2)(iii) ของข้อบังคับ)

- สินทรัพย์ประเภท IV – ทรัพย์สินประเภทที่จะรวมไว้ในสินค้าคงคลังอย่างเหมาะสมหากมี ณ สิ้นปีภาษีหรือทรัพย์สินที่ถือครองโดยผู้เสียภาษีเพื่อขายให้กับลูกค้าในการดำเนินธุรกิจตามปกติเป็นหลัก

- ทรัพย์สินประเภท V – สินทรัพย์อื่นๆ ทั้งหมดที่ไม่ได้จัดประเภทไว้ที่อื่น (เช่น เครื่องตกแต่งและติดตั้ง อาคาร ที่ดิน ยานพาหนะและอุปกรณ์)

- สินทรัพย์ประเภท VI – มาตรา 197 สินทรัพย์ ไม่มีตัวตน (นอกเหนือจากค่าความนิยมและมูลค่ากิจการต่อเนื่อง)

- สินทรัพย์ประเภท VII – ค่าความนิยมและมูลค่าต่อเนื่อง (ไม่ว่าค่าความนิยมหรือมูลค่ากิจการต่อเนื่องจะเข้าเงื่อนไขตามมาตรา 197 ที่ไม่มีตัวตน)

จำนวนเงินที่จัดสรรให้กับสินทรัพย์นอกเหนือจากสินทรัพย์ประเภท VII ต้องไม่เกินมูลค่าตลาดยุติธรรม ณ วันที่ซื้อ จำนวนเงินที่อนุญาตสำหรับการจัดสรรให้กับสินทรัพย์ยังอยู่ภายใต้ข้อจำกัดใดๆ ที่เกี่ยวข้องภายใต้ประมวลรัษฎากรภายในหรือหลักการทั่วไปของกฎหมายภาษีอากร นอกจากนี้ หากสินทรัพย์อยู่ภายใต้หลายชั้น (ด้านบน) รวมไว้ในกลุ่มที่มีหมายเลขต่ำกว่า คุณอาจต้องการที่จะอ้างอิงคำแนะนำกรมสรรพากรแบบฟอร์ม 8594 งบได้มาซึ่งสินทรัพย์ตามมาตรา 1060

สินทรัพย์ไม่มีตัวตนคืออะไร?

สินทรัพย์ไม่มีตัวตนเป็นรายการที่ไม่ใช่ทางกายภาพเช่นทรัพย์สินทางปัญญา (สิทธิบัตรเครื่องหมายการค้าลิขสิทธิ์และวิธีการ) แบรนด์ความนิยม ฯลฯ

สำหรับวัตถุประสงค์ในการจัดสรรสินทรัพย์ มาตรา 197 ให้คำจำกัดความของสิ่งที่จับต้องไม่ได้ดังนี้

- ความปรารถนาดี

- มูลค่าความกังวล

- มีพนักงานประจำ

- หนังสือและบันทึกทางธุรกิจ ระบบปฏิบัติการ และฐานข้อมูลอื่นๆ

- สิทธิบัตร ลิขสิทธิ์ สูตร กระบวนการ การออกแบบ รูปแบบ ความรู้ รูปแบบ และรายการที่คล้ายกัน

- ลูกค้า-based intangibles

- ไม่มีตัวตนจากซัพพลายเออร์

- ใบอนุญาต ใบอนุญาต และสิทธิ์อื่นๆ ที่ได้รับจากหน่วยงานของรัฐ

- กติกาที่จะไม่แข่งขันกับการเข้าซื้อกิจการ

- แฟรนไชส์ เครื่องหมายการค้า และชื่อทางการค้า

ดูบทที่ 8 ของ สิ่งพิมพ์ 535 สำหรับคำอธิบายของแต่ละสิ่งที่จับต้องไม่ได้ ไม่ใช่สิ่งที่จับต้องไม่ได้ทั้งหมดที่จะต้องเสียภาษีกำไร/ขาดทุนจากการลงทุนที่ดีกว่า ดังนั้นให้ชัดเจนว่าอะไรมีคุณสมบัติและไม่เข้าเกณฑ์ก่อนที่จะจัดสรรในข้อตกลงกับผู้ซื้อ แนะนำให้พูดคุยกับ CPA หรือนักบัญชีภาษี

ตัวอย่างด่วน: การขายธุรกิจออนไลน์ทั่วไป

รวมมูลค่า: $150,000.00 เงินสด

- Class I: ไม่มีการขายเงินสด เงินฝาก หรือบัญชีที่คล้ายคลึงกัน

- Class II: ไม่มีการขายหลักทรัพย์ของรัฐบาลสหรัฐฯ

- Class III: ไม่มีลูกหนี้ ตราสารหนี้ หรือทรัพย์สิน MTM

- คลาส IV: สินทรัพย์สินค้าคงคลังที่มีคุณสมบัติเหมาะสม 75,000 ดอลลาร์ (ตลาดยุติธรรม)

- Class V: ไม่มีทรัพย์สินอื่น

- Class VI: $60,000 ในสิ่งที่จับต้องไม่ได้ (มาตรา 197 สิ่งที่จับต้องไม่ได้)

- Class VII: $ 5,000 ในค่าความนิยมและมูลค่าต่อเนื่อง

ในตัวอย่างนี้ การพิจารณา $150,000 อาจได้รับการจัดสรรเป็น:

- สินทรัพย์สินค้าคงคลัง (ตลาดยุติธรรม) 75,000 เหรียญ

- $70,000 ใน (ตลาดยุติธรรม) สิ่งที่จับต้องไม่ได้ (มาตรา 197 สิ่งที่จับต้องไม่ได้) – (อาจ) กำไร/ขาดทุนจากเงินทุน

- มูลค่า 5,000 ดอลลาร์สำหรับค่าความนิยมและมูลค่าต่อเนื่อง – (อาจ) กำไร/ขาดทุนจากเงินทุน

พื้นฐาน (เช่น ต้นทุนเดิมของการได้มาซึ่งสินทรัพย์ + ต้นทุนการปรับให้เหมาะสม) จะถูกหักออกจากกำไร/ขาดทุนจากเงินทุนของสินทรัพย์ที่เข้าเงื่อนไขเพื่อกำหนดหนี้สินภาษี

อะไรที่สามารถหักลดหย่อนภาษีได้?

ค่าธรรมเนียมของที่ปรึกษาในข้อตกลงสามารถหักลดหย่อนได้ ต้นทุนของนายหน้า ทนายความ นักบัญชี ฯลฯ ล้วนก่อให้เกิดต้นทุนขายที่สำคัญ และควรหักออกจากการจัดสรรราคาขายของฝ่ายขาย

ข้อตกลงด้านการจัดหาเงินทุน การระงับ และการรับรายได้ในการขายธุรกิจออนไลน์

การจัดหาเงินทุน การระงับ และการรับรายได้กำลังได้รับความนิยมจากผู้ซื้อมากขึ้นในช่วงไม่กี่ปีที่ผ่านมา แม้ว่าผู้ขายมักจะกระตือรือร้นที่จะเจรจาข้อตกลงเงินสดเต็มจำนวน แต่ก็อาจมีประโยชน์ในการยอมรับการชำระเงินทางการเงินตามกำหนดเวลา ทั้งนี้ขึ้นอยู่กับสถานการณ์รายได้ส่วนบุคคลของแต่ละบุคคล

การชำระเงินทางการเงินค่อนข้างง่าย สำหรับสินทรัพย์ทุน เจ้าของธุรกิจมักจะต้องแบกรับภาระภาษีเมื่อได้รับการชำระเงินและสามารถกระจายได้ทุกที่ตั้งแต่ 6-24 เดือน จะต้องชำระภาษีสำหรับสินทรัพย์ที่ไม่ใช่ทุนในปีที่ขาย ไม่ว่าจะได้รับการชำระเงินเมื่อใด

การสร้างรายได้และการจัดหาเงินทุนตามผลงานอื่น ๆ อาจซับซ้อนกว่านี้เล็กน้อย เนื่องจาก IRS มองว่าเป็นการ ขายแบบชำระเงินที่อาจเกิดขึ้น ได้ เจ้าของธุรกิจสามารถโต้แย้งเพื่อให้พิจารณาตามข้อตกลงการผ่อนชำระ รับรู้เมื่อได้รับ (คิดว่าการบัญชีกระแสเงินสด) หรือรับรู้ ณ จุดขาย ไม่ว่าการชำระเงินจะเกิดขึ้นเมื่อใด (คิดว่าการบัญชีคงค้าง)

นี้อาจกลายเป็นเรื่องที่ซับซ้อนมาก แต่อีกครั้ง การชำระเงินสามารถกระจายในระยะเวลานาน หากเจ้าของธุรกิจประสบความสำเร็จในการโต้แย้งกรณีนี้ ซึ่งสามารถช่วยหลีกเลี่ยงวงเล็บภาษีที่สูงขึ้นหรือรับรู้การสูญเสียในเวลาที่สะดวกยิ่งขึ้น

ด้วยการรักษาความปลอดภัยเพิ่มเติมจากบริการ การถือครองโดเมน ของ Escow.com วิธี นี้ อาจพิสูจน์ได้ว่าเป็นที่นิยมมากขึ้นสำหรับผู้ขายที่มีรายได้ส่วนบุคคลในระดับสูง

หมายเหตุ: ข้อควรพิจารณาอื่นๆ ในการขายธุรกิจออนไลน์

แน่นอนว่ายังมีภาษีอื่นๆ ที่ต้องคำนึงถึง ได้แก่:

- ภาษีเงินได้จากสินทรัพย์ทุนที่ไม่เข้าเงื่อนไข

- กำไรจากการขายทรัพย์สินดังกล่าว

- ภาษีเมดิแคร์เพิ่มเติม

- ภาษีเงินได้สุทธิจากการลงทุน

- ภาษีขั้นต่ำทางเลือก

- ภาษีของรัฐและท้องถิ่น

- เรียกคืนค่าเสื่อมราคาก่อนหน้าที่ใช้กับภาษีสินทรัพย์ผ่านรายได้ปกติ

สำหรับประเด็นเหล่านี้และประเด็นอื่นๆ ในบทความนี้ โปรดติดต่อ CPA หรือนักบัญชีภาษีของคุณ แม้ว่าภาษีอาจเป็นเรื่องที่น่าเบื่อหน่าย แต่การรู้ทางเลือกต่างๆ และผลกระทบที่อาจส่งผลต่อการขายธุรกิจของคุณถือเป็นการออกกำลังกายที่คุ้มค่า

การอ่านที่เป็นประโยชน์:

ศักยภาพในการเพิ่มภาษีผลได้จากทุนผลักดันให้เจ้าของธุรกิจแสวงหาทางออกอย่างทันท่วงที

กำไรหรือขาดทุนสามัญหรือทุนสำหรับทรัพย์สินทางธุรกิจ

กำไรหรือขาดทุนธรรมดาหรือทุน

การขายและการจำหน่ายสินทรัพย์อื่น ๆ

มาตรา 197 สิ่งไม่มีตัวตน

การรายงานการเพิ่มทุน

การขายการชำระเงินที่อาจเกิดขึ้น

ใบงานคำนวณภาษีประจำปี 2564

ภาษีปี 2020: 8 สิ่งที่ต้องรู้ตอนนี้

ข้อจำกัดความรับผิดชอบ: คุณไม่ควรตัดสินใจใดๆ ด้านการเงิน การลงทุน การค้าขาย หรืออย่างอื่น โดยอ้างอิงจากข้อมูลใด ๆ ที่นำเสนอในบทความนี้โดยปราศจากการตรวจสอบวิเคราะห์สถานะอิสระและการปรึกษาหารือกับที่ปรึกษาทางการเงินที่มีความสามารถ คุณเข้าใจว่าคุณกำลังใช้ข้อมูลใด ๆ และทั้งหมดที่มีอยู่ในบทความนี้โดยยอมรับความเสี่ยงของคุณเอง

ความคิดเห็นถูกปิดการใช้งานในบทความนี้ โปรดปรึกษาที่ปรึกษาทางการเงินหากมีคำถามเพิ่มเติม