Wie lange bleiben negative Elemente in Ihrer Kreditauskunft?

Veröffentlicht: 2021-10-01Ein Kredit-Score ist die Kreditinformation – Ihre Kredithistorie bestimmt Ihre Glaubwürdigkeit als Kreditnehmer gegenüber dem Kreditgeber. Darüber hinaus ist es entscheidend für die Genehmigung von Kreditkarten, (einige) Beschäftigungen und verschiedene andere Faktoren, auf die wir später eingehen werden.

Von Schulden und Kreditproblemen vor der Pandemie bis hin zu Racheausgaben nach der Pandemie gibt es unzählige Warum und Warum Kanadier (und fast jeder) sich um Kreditreparaturen und Kreditwiederherstellung kümmern müssen, um eine gesunde Kreditakte zu erhalten.

Heutzutage wird auf Hypotheken, Autohäuser, Kreditkarten und Kreditgenehmigungen zugegriffen, nachdem der Zuverlässigkeitstest – die Kreditwürdigkeitsbedingung – bestanden wurde, der angibt, wie elegant (oder unintelligent) Sie Ihren Kredit verwendet haben.

Warum ist die Kreditwürdigkeit entscheidend?

Gläubiger bewerten das Risiko der Kreditvergabe (an Sie) anhand Ihrer Kreditauskunft. Im Folgenden sind einige der vielen Faktoren aufgeführt, die über Ihre Kreditwürdigkeit und Ihre finanzielle Verpflichtung entscheiden:

- Zahlungsverhalten – Begleichen Sie Rechnungen/Kreditraten rechtzeitig?

- Alter der Konten, die Sie haben

- Guthaben

- Die Arten von Konten, die Sie haben

- Die Anzahl der Kreditanfragen

Kredit-Score-Bereich

Bei der Bewertung der Kreditwürdigkeit gibt es fünf verschiedene Kategorien:

| Schlechte Kreditwürdigkeit | 300-574 |

| Unterdurchschnittliche Kreditwürdigkeit | 575-659 |

| Faire Kreditwürdigkeit | 660-712 |

| Gute Bonität | 713-740 |

| Hervorragende Kreditwürdigkeit | 741-900 |

Schlechte Kreditwürdigkeit:

Wenn Sie eine schlechte Kreditwürdigkeit haben, versuchen Sie, Ihre Kreditwürdigkeit zu verbessern, denn Kreditnehmer mit solchen Kreditakten haben es schwer, Kreditgenehmigungen zu erhalten – wenn sie genehmigt werden, haben sie eine recht geringe Verhandlungsmacht und zahlen sehr hohe Zinsen.

Unterdurchschnittliche Kreditwürdigkeit:

Es wäre immer noch schwierig, Kredit- und Hypothekengenehmigungen mit einer unterdurchschnittlichen Kreditwürdigkeit zu erhalten. Sie können in Kanada ein gesichertes Darlehen und eine gesicherte Kreditkarte erhalten, aber die Zinssätze wären höher. Recherchieren und wählen Sie Möglichkeiten, um eine gute und ausgezeichnete Kreditklassifizierung zu erhalten.

Faire Kreditwürdigkeit:

In Kanada sind Ihre Kreditgenehmigungen kein Problem, aber die Zinssätze wären höher als bei den guten und ausgezeichneten Kreditsätzen. Sie können für mehrere Kreditkarten mit Ausnahme von Premium-Karten sanktioniert werden; für die Sie Ihre Kreditgewohnheiten verbessern müssen.

In Kanada beträgt die durchschnittliche Kreditwürdigkeit 667.

Gute Kreditwürdigkeit:

Sie erhalten einfachere Kreditgenehmigungen und viel bessere Zinssätze. Ein wenig Aufwand und achtsame Kreditverwertungsstrategien; und Sie können bessere Zinssätze und Kartenprämien für sich freischalten!

Hervorragende Kreditwürdigkeit:

Sei bereit für diese Vorteile, Kumpel!

- Stressfreie Genehmigungen für Auto- und Hypothekenfinanzierungen

- Beste Zinsen

- Höhere Kreditlimits

- Guter Ruf

- Prämien, Aktionspreise und Boni auf Kreditkarten

- Genehmigungen für Premium-Kreditkarten

Warum ist die Kreditwürdigkeit wichtig?

Lebensunterhalt

Wenn Sie seit einiger Zeit Haushaltsausgaben verwalten, wissen Sie, dass Versorgungsunternehmen wie Internet, Strom, Telefondienstanbieter, Fernsehen und Kabel; stehen dem Nutzer nach Bonitätsprüfung zur Verfügung.

Wenn Sie über eine gute Kreditwürdigkeit verfügen, sind diese Dienste leicht verfügbar und Versorgungsunternehmen verlangen keine Kautionen.

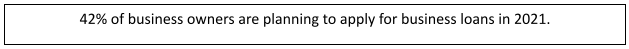

Geschäftskredite

Existenzgründer benötigen neben den Ersparnissen auch Kredite als zusätzliches Kapital. Um für die Unternehmensfinanzierung zugelassen zu werden, sind einige entscheidende Faktoren:

- Geschäftsplan / Strategie

- Sicherheit

- Jahresumsatz – Umsatz- und Cashflow-Situation

- Kredit-Score

Bonitätsprüfungen für die Beschäftigung

Einige Arbeitgeber prüfen die Kreditauskünfte des Bewerbers vor der Einstellung. Einige der vielen Gründe dafür könnten sein:

- Konkurse und verspätete Rechnungsbegleichung als wunde Punkte betrachten

- Ob das angebotene Gehalt mit ihrer Schuldensituation vergleichbar ist

Um diese Hintergrundprüfung zu bestehen und in Ihren idealen Organisationen angestellt zu werden, müssen Sie eine gute Kredithistorie pflegen!

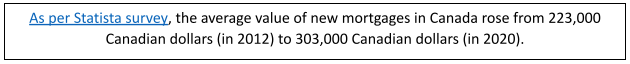

Hypothekendarlehen

Ihre Zahlungshistorie hat großen Einfluss darauf, ob Sie für Hypothekendarlehen akzeptiert werden oder nicht und welchen Zinssatz Sie zahlen werden.

Autokredite

Wenn Sie eine schlechte Kreditwürdigkeit haben, haben Sie nur wenige Kreditgeberoptionen zur Auswahl. Außerdem würden sie Ihnen extrem hohe Zinsen berechnen und dadurch den tatsächlichen Wert des Fahrzeugs erhöhen.

Dasselbe gilt für Autoversicherungen, deren Policen und Gebühren.

Welche Aktivitäten wirken sich negativ auf Ihre Kreditwürdigkeit aus?

Als verantwortungsbewusster Kreditnehmer und als Person im Allgemeinen müssen Sie wissen, was Ihrer Kreditwürdigkeit schaden kann und wie Sie diese Dynamik vermeiden/mit Bedacht behandeln können:

Beantragung mehrerer Karten in kurzer Zeit |

|

Tat an Stelle |

|

Schließung eines Kartenkontos |

|

Kreditmix/ Kreditvielfalt | Kreditvielfalt macht 10 % Ihrer Kreditwürdigkeit aus. Wenn Sie eine gute Mischung aus Kreditraten, Kreditkarten und anderen Kreditlinien planen/strategisieren, kann dieser Faktor Ihre Kreditwürdigkeit erhöhen. |

Mitunterzeichnen |

|

Kreditauslastung | Experten raten, dieses Verhältnis auf 30 % Ihres Kreditlimits zu belassen. Ausgaben von mehr als 30 % schaden Ihrer Kreditwürdigkeit. Je niedriger das Verhältnis, desto besser für Ihre Kreditwürdigkeit. |

Fehler bei der Kreditauskunft |

|

Fehlerhafte Zahlungshistorie |

|

Was sind die negativen Elemente?

Was bedeutet es, dass Ihre Kreditdatei negative Elemente enthält? Nun, diese Einträge spiegeln wider, dass Sie nicht für Ihre finanziellen Verpflichtungen verantwortlich waren. Das Vorhandensein (oder Fehlen) dieser Gegenstände zeigt, ob (oder nicht) Sie ein Kreditnehmer mit hohem Risiko sind.

- Sammlungen

- Insolvenzen

- Zwangsräumungen

- Zwangsvollstreckungen

- Versäumte oder verspätete Zahlungen

- Rücknahmen

- Andere Beweismittel für finanzielle Missstände

Dies sind einige der vielen negativen Punkte und bleiben für eine ganze Weile in Ihrer Kreditakte.

Da die Kreditgeber die Gewissheit wollen, ob der Schuldner das Geld zurückzahlen kann und ob sein Lebensstil diesen geliehenen Betrag leisten kann, überprüfen sie die Kreditakte des potenziellen Verpfänders.

Wie lange bleiben negative Elemente in Ihrer Kreditauskunft?

Der Fair Credit Reporting Act (FCRA) ist ein Bundesgesetz, das die Dauer regelt, zwischen der negative Elemente in Ihrer Kreditauskunft verbleiben. Einige wie verspätete Zahlungen bleiben für sieben Jahre bestehen, während andere wie Konkurs nach zehn Jahren aus Ihrer Kreditakte gestrichen werden.

Ausfall des Studentendarlehens

Bleiben Sie sieben Jahre lang auf Ihrer Kreditauskunft.

Schuldscheine in Studentendarlehen geben Fristen an (die je nach Studentendarlehenskategorie variieren) und wenn Sie diese verpassen, sollten Sie bereit sein, die Folgen eines Ausfalls des Studentendarlehens zu tragen. Es ist wichtig, dass Sie über Ihre Studiendarlehensschulden auf dem Laufenden bleiben, und Sie können potenzielle Schulden mit dem SoFi-Schuldendarlehensrechner berechnen.

- Bei Privatkrediten können Sie sich an den Kreditgeber wenden, um Ihre Situation mitzuteilen.

- Das Bildungsministerium kann Ihnen bei der Konsolidierung, Sanierung und Rückzahlung von Provinzdarlehen behilflich sein.

- Wenn Sie eine begrenzte (bis null) Kredithistorie haben, kann die verantwortungsvolle Verwaltung von Studentendarlehen Ihre Kreditwürdigkeit verbessern.

Klage oder Urteil

Bleiben Sie auf Ihrer Kreditauskunft für null Jahre.

Klagen und Zivilurteile blieben in alten Zeiten sieben Jahre lang auf der Kreditauskunft. Heutzutage reichen Wirtschaftsauskunfteien wie Experian solche Schäden nicht mehr ein.

Experian, Equifax und Transunion haben diese Änderung 2018 vorgenommen.

Da die oben genannten Kreditauskunfteien zivilrechtliche Urteile aus der Kreditauskunft offiziell entfernt haben, können Sie darum bitten, diese zu entfernen, wenn Sie ihre Anwesenheit in Ihren öffentlichen Aufzeichnungen entdecken.

Zahlungsverzug/ Zahlungsverzug

Bleiben Sie sieben Jahre lang auf Ihrer Kreditauskunft.

Wenn Sie die Rechnungen 30 Tage zu spät bezahlen, werden diese in Ihrer Akte gemeldet und verbleiben bis zu sieben Jahre. Zahlungsrückstände sind einige der wichtigsten negativen Elemente, die Ihrer Punktzahl schaden.

Um solchen Schäden auszuweichen, versuchen Sie, Rechnungen rechtzeitig zu begleichen. Apps wie Prism, Mint und Personal Capital helfen bei der Nachverfolgung von Rechnungen und der Budgetierung in Kanada.

Zwangsvollstreckung

Bleiben Sie sieben Jahre lang auf Ihrer Kreditauskunft.

Falls der Kreditgeber Ihr Eigentum übernimmt, wenn Sie das Hypothekendarlehen nicht bezahlen können, wird diese Situation als Zwangsvollstreckung bezeichnet.

Es kann Ihre Kreditwürdigkeit um 100 Punkte verringern. Je höher die Punktzahl, desto höher würden Zwangsvollstreckungen Ihre Bonität beeinträchtigen.

Abladen

Bleiben Sie sieben Jahre lang auf Ihrer Kreditauskunft.

Wenn der Kreditgeber so viele Zahlungen verpasst, hindert Sie der Gläubiger daran, das Konto weiter zu belasten. Und Ihr Konto wird als „ausgebucht“ gekennzeichnet. Der Kreditnehmer haftet weiterhin für die so aufgenommenen Schulden.

Ausbuchungen hinterlassen Ihre Akte sieben Jahre nach dem Verzugsdatum – dem Datum der versäumten Zahlung, die zur Ausbuchung geführt hat. Um Ihre Kreditwürdigkeit zu verbessern, stellen Sie daher rechtzeitige Rechnungszahlungen sicher.

Konkurs

Ein Konkurs nach Kapitel 13 (auch Lohnverdienerplan/Rückzahlungsplan genannt) bleibt sieben Jahre bestehen.

Ein Konkurs nach Kapitel 7 (auch als gerader Konkurs bezeichnet) bleibt zehn Jahre bestehen.

Es kann Ihre Punktzahl um 130-150 Punkte beeinträchtigen. Sie sind möglicherweise nicht in der Lage, eine harte Anfrage zu stellen, aber eine gesicherte Kreditkarte zu erhalten und zu pflegen, wäre eine gute Option, um Ihre Kreditsituation wieder aufzubauen. Warum gesicherte Kreditkarten, weil sie keine gute Kreditwürdigkeit verlangen, sondern nur eine Kaution als Sicherheit.

Steuerpfandrecht

Bleiben Sie auf Ihrer Kreditauskunft für null Jahre.

Um die Zahlung von Steuern (Schulden) zu sichern, ist ein Steuerpfandrecht ein Pfandrecht, das die Regierung auf persönliches Eigentum oder Immobilien auferlegt hat, wenn Sie Ihre Steuerschuld nicht begleichen.

Alle Kreditauskunfteien haben jetzt Steuerpfandrechte aus Kreditauskünften entfernt (wie Zivilurteile).

Wenn Sie Steuerpfandrechte in Ihrer Kreditakte finden, wenden Sie sich an die Büros, um deren Entfernung zu beantragen.

Ist es möglich, negative Elemente vorzeitig zu entfernen?

Ja, nur wenn die so angegebenen negativen Items falsch sind.

Die Fakten (Zahlungsverzug, Insolvenzen usw.) bleiben bis zu diesem Zeitpunkt in der Kreditakte. Wenn die angegebenen Informationen jedoch fehlerhaft sind, haben Sie das Recht, einen formellen Streit mit Kreditauskunfteien einzureichen – da Sie nicht möchten, dass die falschen Daten Ihre Kreditinformationen und schließlich Ihre Kreditwürdigkeit beeinträchtigen.

Die Reparatur besteht aus vier Phasen:

- Datensammlung

- Analyse

- Beweisaufnahme

- Streitigkeiten

Sie können dies selbst tun oder einen Fachmann beauftragen, der in Ihrem Namen mit Büros, Kreditgebern und Inkassobüros verhandelt. Experten kennen die Verfahren und können die Aufgabe vergleichsweise schneller und effizienter erledigen.

Wie lange bleiben positive Informationen auf Ihren Kreditauskünften?

Pünktliche Miet-/Autokredit-/Kartenzahlungen gelten als positive Information.

Solche Informationen bleiben auf unbestimmte Zeit in Ihrer Kreditauskunft. Wenn Sie Ihr positives Konto schließen, ruhen diese positiven Informationen dennoch bis zu zehn Jahre lang in Ihrer Kreditdatei.