Combien de temps les éléments négatifs restent-ils sur votre dossier de crédit ?

Publié: 2021-10-01Un pointage de crédit est l'information sur le crédit - votre historique de crédit détermine votre crédibilité en tant qu'emprunteur auprès du prêteur. De plus, il est crucial pour l'approbation des cartes de crédit, (certains) emplois et divers autres facteurs dont nous parlerons plus tard.

Des dettes et des problèmes de crédit pré-pandémiques aux dépenses de vengeance post-pandémique au Canada, il y a une myriade de pourquoi et de comment les Canadiens (et presque tout le monde) doivent s'occuper des réparations et du rétablissement du crédit pour maintenir un dossier de crédit sain.

Aujourd'hui, les hypothèques, les concessionnaires automobiles, les cartes de crédit et les approbations de prêt sont accessibles après avoir réussi le test de fiabilité - la condition de pointage de crédit - qui représente l'élégance (ou l'inintelligence) avec laquelle vous avez utilisé votre crédit.

Pourquoi le pointage de crédit est-il crucial ?

Les créanciers évaluent le risque de prêt (à vous) par votre dossier de crédit. Voici quelques-uns des nombreux facteurs qui déterminent votre pointage de crédit et votre situation d'obligation financière :

- Historique des paiements – Effacez-vous les factures/échéances de prêt à temps ?

- Âge des comptes que vous avez

- Soldes

- Les types de comptes que vous avez

- Le nombre de demandes de crédit

Plage de pointage de crédit

Il existe cinq catégories distinctes lors de l'évaluation du pointage de crédit :

| Mauvaise cote de crédit | 300-574 |

| Pointage de crédit inférieur à la moyenne | 575-659 |

| Pointage de crédit juste | 660-712 |

| Bonne cote de crédit | 713-740 |

| Excellente cote de crédit | 741-900 |

Mauvaise cote de crédit :

Si vous avez une mauvaise cote de crédit, essayez d'améliorer votre cote de crédit car les emprunteurs avec de tels dossiers de crédit ont du mal à obtenir des approbations de prêt - s'ils sont approuvés, ils ont un pouvoir de négociation assez faible et paient des taux d'intérêt très élevés.

Pointage de crédit inférieur à la moyenne :

Il serait toujours difficile d'obtenir une approbation de prêt et d'hypothèque avec une cote de crédit inférieure à la moyenne. Vous pourriez obtenir un prêt garanti et une carte de crédit garantie au Canada, mais les taux d'intérêt seraient plus élevés. Recherchez et optez pour des moyens d'obtenir une bonne et une excellente classification de crédit.

Pointage de crédit équitable :

Au Canada, vos approbations de prêt ne seront pas un problème, mais les taux d'intérêt seraient plus élevés que ceux des bons et excellents ensembles de crédit. Vous pouvez être sanctionné pour plusieurs cartes de crédit, à l'exception des cartes premium ; pour lequel vous devez modifier vos habitudes de crédit.

Au Canada, la cote de crédit moyenne est de 667.

Bon pointage de crédit :

Vous obtiendrez des approbations de prêt plus faciles et des taux d'intérêt bien meilleurs. Un peu d'effort et des stratégies d'utilisation du crédit réfléchies ; et vous pouvez débloquer de meilleurs taux d'intérêt et récompenses de carte pour vous-même !

Excellente cote de crédit :

Soyez prêt pour ces avantages, mon pote !

- Approbations de financement automobile et hypothécaire sans stress

- Meilleurs taux d'intérêt

- Plafonds de prêt plus élevés

- Belle réputation

- Récompenses, tarifs promotionnels et bonus sur les cartes de crédit

- Approbations de cartes de crédit premium

Pourquoi le pointage de crédit est-il important ?

Frais de subsistance

Si vous gérez les dépenses de votre maison depuis un certain temps, vous savez que les services publics comme Internet, l'électricité, les fournisseurs de services téléphoniques, la télévision et le câble ; sont disponibles pour l'utilisateur après les vérifications de crédit.

Si vous possédez une bonne cote de crédit, ces services sont facilement disponibles et les entreprises de services publics n'exigeront pas les dépôts de garantie.

Prêts aux entreprises

Les entreprises en démarrage ont besoin de prêts en tant que capital supplémentaire en plus de l'épargne personnelle. Pour obtenir une approbation de financement d'entreprise, certains facteurs cruciaux sont les suivants :

- Plan d'affaires/Stratégie

- Collatéral

- Chiffre d'affaires annuel - situation des ventes et de la trésorerie

- Pointage de crédit

Vérifications de crédit pour l'emploi

Certains employeurs vérifient les rapports de solvabilité du candidat avant l'embauche. Certains des nombreux motifs de le faire pourraient être:

- Considérer les faillites et le règlement tardif des factures comme des points sensibles

- Si le salaire offert est comparable à leur situation d'endettement

Pour réussir cette vérification des antécédents et obtenir un emploi dans vos organisations idéales, vous devez conserver un bon historique de crédit !

Prêts hypothécaires

Votre historique de paiement influence grandement si vous seriez accepté ou non pour des prêts hypothécaires et quel taux d'intérêt paierez-vous.

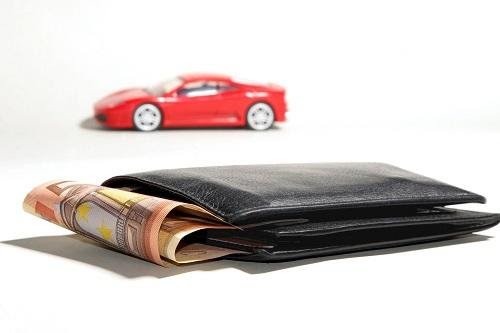

Prêts automobiles

Si vous avez une mauvaise cote de crédit, vous n'aurez le choix qu'entre quelques options de prêteur. De plus, ils vous factureraient des taux d'intérêt extrêmement élevés, augmentant ainsi la valeur réelle du véhicule.

Il en va de même pour les compagnies d'assurance automobile, leurs polices et les frais.

Quelles activités affectent négativement votre pointage de crédit ?

En tant qu'emprunteur responsable et personne en général, vous devez savoir ce qui peut nuire à votre historique de crédit et comment vous pouvez éviter/traiter judicieusement ces dynamiques :

Demander plusieurs cartes en peu de temps |

|

Acte tenant lieu |

|

Fermeture d'un compte de carte |

|

Composition du crédit/ Diversité du crédit | La diversité de crédit représente 10 % de votre pointage de crédit. Si vous planifiez / élaborez une stratégie avec un bon mélange de versements de prêt, de cartes de crédit et d'autres lignes de crédit, ce facteur peut augmenter votre pointage de crédit. |

Co-signer |

|

Utilisation du crédit | Les experts conseillent de maintenir ce ratio à 30 % de votre limite de crédit. Dépenser plus de 30 % nuit à votre pointage de crédit. Plus le ratio est bas, mieux c'est pour votre pointage de crédit. |

Erreurs de rapport de crédit |

|

Historique de paiement erroné |

|

Quels sont les éléments négatifs ?

Qu'est-ce que cela signifie que votre dossier de crédit comporte des éléments négatifs ? Eh bien, ces entrées reflètent que vous n'avez pas été responsable de vos obligations financières. La présence (ou l'absence) de ces éléments révèle si (ou non) vous êtes un emprunteur à haut risque.

- Collections

- Faillites

- Expulsions

- Saisies

- Paiements manqués ou en retard

- Reprises

- Autres preuves de mauvaise administration financière

Ce sont quelques-uns des nombreux éléments négatifs et restent sur votre dossier de crédit pendant un certain temps.

Puisque les prêteurs veulent avoir l'assurance que si le débiteur serait en mesure de rembourser l'argent, et si son style de vie peut ou non se permettre ce montant emprunté, ils examinent le dossier de crédit du prêteur potentiel.

Combien de temps les éléments négatifs restent-ils sur votre dossier de crédit ?

Fair Credit Reporting Act (FCRA) est une loi fédérale qui régit la durée entre laquelle les éléments négatifs persistent sur votre rapport de crédit. Certains, comme les retards de paiement, restent sept ans tandis que d'autres, comme la faillite, sont supprimés après dix ans de votre dossier de crédit.

Défaut de prêt étudiant

Restez sur votre dossier de crédit pendant sept ans.

Les billets à ordre dans les prêts étudiants précisent les délais (qui varient selon les catégories de prêts étudiants) et si vous les manquez, c'est à ce moment que vous devriez être prêt à subir les conséquences d'un défaut de remboursement des prêts étudiants. Il est important de se tenir au courant de votre dette de prêt étudiant et vous pouvez calculer la dette potentielle avec le calculateur de remboursement de prêt étudiant SoFi.

- Dans le cas des prêts privés, vous pouvez contacter le prêteur pour lui communiquer votre situation.

- Le ministère de l'Éducation peut vous aider concernant la consolidation, la réhabilitation du prêt et le remboursement en cas de prêt provincial.

- Si vous avez un historique de crédit limité (voire nul), une gestion responsable des prêts étudiants peut améliorer votre pointage de crédit.

Poursuite ou jugement

Restez sur votre dossier de crédit pendant zéro année.

Les poursuites et les jugements civils sont restés sur le rapport de crédit pendant sept ans dans les temps anciens. Aujourd'hui, les agences d'évaluation du crédit comme Experian ne déposent plus de tels dommages-intérêts.

Experian, Equifax et Transunion ont entrepris ce changement en 2018.

Étant donné que les agences d'évaluation du crédit susmentionnées ont officiellement supprimé les jugements civils du rapport de crédit, vous pouvez demander à les supprimer si vous découvrez leur présence dans vos archives publiques.

Délinquance/Paiements en retard

Restez sur votre dossier de crédit pendant sept ans.

Si vous ne payez pas les factures avec 30 jours de retard, celles-ci sont signalées dans votre dossier et y restent jusqu'à sept ans. Les impayés sont quelques-uns des principaux éléments négatifs qui nuisent à votre score.

Pour éviter de tels dommages, essayez de payer les factures à temps. Des applications comme Prism, Mint et Personal Capital aident à suivre les factures et la budgétisation au Canada.

Forclusion

Restez sur votre dossier de crédit pendant sept ans.

Dans le cas où le prêteur prend possession de votre propriété alors que vous n'êtes pas en mesure de payer le prêt hypothécaire, cette situation est appelée forclusion.

Cela peut réduire votre pointage de crédit de 100 points. Plus le score est élevé, plus les saisies auraient un impact négatif sur votre cote de crédit.

Amortir

Restez sur votre dossier de crédit pendant sept ans.

Lorsque le prêteur manque autant de paiements, le créancier vous empêche de facturer davantage le compte. Et votre compte est étiqueté comme « débité ». L'emprunteur reste responsable de la dette ainsi contractée.

Les radiations quittent votre dossier sept ans après la date du défaut de paiement - la date du paiement manqué qui a conduit à la radiation. Par conséquent, pour améliorer votre pointage de crédit, assurez-vous de payer vos factures en temps opportun.

La faillite

Une faillite du chapitre 13 (également appelée plan de salarié / plan de remboursement) reste en vigueur pendant sept ans.

Une faillite du chapitre 7 (également appelée faillite directe) dure dix ans.

Cela peut endommager votre score de 130 à 150 points. Vous ne pourrez peut-être pas faire de demande sérieuse, mais obtenir et conserver une carte de crédit sécurisée serait une bonne option pour reconstruire votre situation de crédit. Pourquoi des cartes de crédit sécurisées, car elles n'exigent pas une bonne cote de crédit, mais seulement un dépôt de garantie.

Privilège fiscal

Restez sur votre dossier de crédit pendant zéro année.

Pour garantir le paiement de l'impôt (dette), un privilège fiscal est le privilège que le gouvernement a imposé pour posséder des biens personnels ou immobiliers si vous ne réglez pas votre dette fiscale.

Toutes les agences d'évaluation du crédit ont maintenant supprimé les privilèges fiscaux des rapports de crédit (comme les jugements civils).

Si vous trouvez des privilèges fiscaux dans votre dossier de crédit, contactez les bureaux pour demander leur suppression.

Est-il possible de supprimer les éléments négatifs avant l'heure ?

Oui, seulement si les éléments négatifs ainsi énoncés sont faux.

Les faits (retards de paiement, faillites, etc.) restent au dossier de crédit jusqu'à ce moment. Cependant, si les informations indiquées sont erronées, vous avez le droit de déposer une contestation formelle auprès des agences d'évaluation du crédit, car vous ne voudriez pas que des données erronées gâchent vos informations de crédit et éventuellement votre pointage de crédit.

La réparation comporte quatre phases :

- Collecte de données

- Une analyse

- Collecte de preuves

- Des disputes

Vous pouvez le faire vous-même ou engager un professionnel pour traiter avec les bureaux, les prêteurs et les agences de recouvrement en votre nom. Les experts connaissent les procédures et peuvent effectuer la tâche plus rapidement et efficacement comparativement.

Combien de temps les informations positives restent-elles sur vos rapports de crédit ?

Les paiements de loyer/prêt auto/carte en temps opportun sont considérés comme des informations positives.

Ces informations restent sur votre rapport de crédit indéfiniment. Si vous fermez votre compte positif, ces informations positives restent sur votre dossier de crédit pendant dix ans.