ネガティブアイテムはどのくらいあなたの信用報告書に残りますか?

公開: 2021-10-01クレジットスコアは信用情報です-貸し手への借り手としてのあなたの信頼性を決定するあなたの信用履歴。 さらに、クレジットカードの承認、(一部の)雇用、および後で説明するその他のさまざまな要素にとって重要です。

カナダでは、パンデミック前の債務や信用問題からパンデミック後の復讐支出まで、無数の理由があり、そのため、カナダ人(およびほぼすべての人)は、健全なクレジットファイルを維持するためにクレジットの修復とクレジットの復元を行う必要があります。

今日、住宅ローン、自動車販売店、クレジットカード、およびローンの承認は、信頼性テスト(クレジットスコア条件)に合格した後にアクセスされます。これは、クレジットをどれだけエレガントに(またはインテリジェントに)利用していないかを表します。

クレジットスコアが重要なのはなぜですか?

債権者はあなたの信用報告書によって(あなたへの)貸付のリスクを評価します。 以下はあなたのクレジットスコアとあなたの財政的義務の状況を決定する多くの要因のいくつかです:

- 支払い履歴–請求書/ローンの分割払いを時間内にクリアしますか?

- あなたが持っているアカウントの年齢

- バランス

- あなたが持っている口座の種類

- 信用照会件数

クレジットスコアの範囲

クレジットスコアを評価する場合、5つの異なるカテゴリがあります。

| 悪いクレジットスコア | 300-574 |

| 平均クレジットスコアを下回る | 575-659 |

| 公正なクレジットスコア | 660-712 |

| 良いクレジットスコア | 713-740 |

| 優れたクレジットスコア | 741-900 |

悪いクレジットスコア:

クレジットスコアが低い場合は、そのようなクレジットファイルを持っている借り手はローンの承認を得るのに苦労するため、クレジットスコアを改善してみてください。承認された場合、交渉力は非常に低く、非常に高い金利を支払います。

平均クレジットスコアを下回る:

平均以下のクレジットスコアでローンや住宅ローンの承認を得るのはまだ難しいでしょう。 カナダでは担保付きのローンと担保付きのクレジットカードを利用できますが、金利は高くなります。 優れた信用分類を取得する方法を調査して選択します。

公正なクレジットスコア:

カナダでは、ローンの承認は問題になりませんが、金利は、優良で優れたクレジットセットに該当するものよりも高くなります。 プレミアムカードを除くいくつかのクレジットカードで制裁を受けることができます。 あなたはあなたの信用習慣を直さなければならないために。

カナダの平均クレジットスコアは667です。

良いクレジットスコア:

あなたはより簡単なローン承認とはるかに良い金利を得るでしょう。 少しの努力と注意深い信用活用戦略。 そして、あなたはあなた自身のためにより良い金利とカード報酬のロックを解除することができます!

優れたクレジットスコア:

これらの特典の準備をしてください、メイト!

- ストレスのない自動車および住宅ローンの融資承認

- 最高の金利

- 融資限度額の引き上げ

- 良い評判

- クレジットカードの特典、プロモーション料金、ボーナス

- プレミアムクレジットカードの承認

なぜクレジットスコアが重要なのですか?

生活費

あなたがしばらくの間家計を管理しているなら、あなたはインターネット、電気、電話サービスプロバイダー、テレビ、そしてケーブルのようなユーティリティを知っています。 信用調査後にユーザーが利用できます。

あなたが良いクレジットスコアを持っているなら、これらのサービスはすぐに利用可能であり、公益事業会社は保証金を要求しません。

ビジネスローン

起業家は個人貯蓄とは別に追加資本としてローンを必要とします。 ビジネスファイナンスの承認を受けるには、いくつかの重要な要素があります。

- 事業計画/戦略

- 担保

- 年間収益–売上高とキャッシュフローの状況

- クレジットスコア

雇用のための信用調査

一部の雇用主は、採用前に申請者の信用報告書を確認します。 そうすることの多くの理由のいくつかは次のようになります:

- 破産と法案の清算の遅れを痛い点として考える

- 提供されている給与が彼らの債務状況に匹敵するかどうか

この身元調査に合格し、理想的な組織に就職するには、優れた信用履歴を維持する必要があります。

住宅ローン

あなたの支払い履歴は、あなたが住宅ローンを受け入れるかどうか、そしてあなたが支払う金利に大きく影響します。

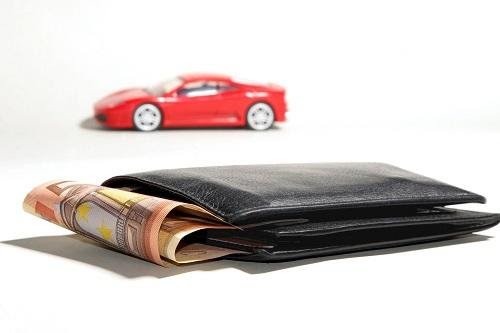

自動車ローン

あなたが悪いクレジットスコアを持っているならば、あなたは選択することができる少数の貸し手オプションしか持っていないでしょう。 さらに、彼らはあなたに非常に高い金利を請求し、それによって車両の実際の価値を高めます。

自動車保険会社、その保険契約、および料金についても同じことが言えます。

どのような活動があなたのクレジットスコアに悪影響を及ぼしますか?

責任ある借り手および一般的な人として、あなたはあなたの信用履歴を傷つけるかもしれないものとあなたがこれらのダイナミクスを賢く回避/扱う方法を知る必要があります:

短期間で複数のカードを申請する |

|

リューの証書 |

|

カードアカウントを閉鎖する |

|

クレジットミックス/クレジットダイバーシティ | クレジットダイバーシティはあなたのクレジットスコアの10%を占めます。 ローンの分割払い、クレジットカード、およびその他のクレジットラインを適切に組み合わせて計画/戦略を立てる場合、この要素によってクレジットスコアが上がる可能性があります。 |

共同署名 |

|

クレジット利用 | 専門家は、この比率をクレジット制限の30%に維持することをお勧めします。 30%以上を使うと、クレジットスコアが低下します。 比率が低いほど、クレジットスコアは高くなります。 |

信用報告エラー |

|

誤った支払い履歴 |

|

ネガティブアイテムとは何ですか?

クレジットファイルにマイナスの項目があるとはどういう意味ですか? さて、これらのエントリは、あなたがあなたの経済的義務に責任を負わなかったことを反映しています。 これらのアイテムの存在(または不在)は、あなたが高リスクの借り手であるかどうかを明らかにします。

- コレクション

- 破産

- 小作農立ち退き

- 差し押さえ

- 支払いの失敗または遅延

- 所有権

- その他の財務上の不正管理の証拠

これらは多くの否定的な項目のいくつかであり、かなり長い間あなたの信用ファイルにとどまります。

貸し手は、債務者がお金を返済できるかどうか、そして彼のライフスタイルがこの借りた金額を支払うことができるかどうかの保証を望んでいるので、彼らは潜在的な誓約者のクレジットファイルを確認します。

ネガティブアイテムはどのくらいあなたの信用報告書に残りますか?

公正信用報告法(FCRA)は、ネガティブな項目がクレジットレポートに残る期間を規定する連邦法です。 支払い遅延のようなものは7年間残りますが、破産のようなものは10年後にクレジットファイルから削除されます。

学生ローンのデフォルト

7年間あなたの信用報告書にとどまります。

学生ローンの約束手形は、タイムライン(学生ローンのカテゴリによって異なります)を指定します。これらを見逃した場合は、学生ローンのデフォルトの結果に苦しむ準備ができている必要があります。 学生ローンの借金に遅れないようにすることが重要であり、SoFi学生ローンの返済計算機を使用して潜在的な借金を計算できます。

- 個人ローンの場合は、貸し手に連絡して状況を伝えることができます。

- 教育省は、整理、ローンのリハビリ、および地方ローンの場合の返済に関してあなたを支援することができます。

- 信用履歴が限られている(ゼロまで)場合は、学生ローンを責任を持って管理することで、クレジットスコアを上げることができます。

訴訟または判決

ゼロ年間あなたの信用報告書にとどまります。

訴訟と民事判決は、昔の7年間信用報告書に残っていました。 今日、Experianのような信用調査機関はもはやそのような損害を申し立てません。

Experian、Equifax、およびTransunionは、2018年にこの変更を実施しました。

上記の信用報告機関は、信用報告の民事判決を公式に削除したため、公共記録に存在することがわかった場合は、これらを削除するように依頼することができます。

非行/支払い遅延

7年間あなたの信用報告書にとどまります。

30日遅れて支払いを怠った場合、これらはファイルに報告され、7年間保持されます。 延滞は、スコアを損なう主なマイナス項目の一部です。

そのような損害を回避するために、時間通りに請求書を清算するようにしてください。 Prism、Mint、Personal Capitalなどのアプリは、カナダの請求書と予算を追跡するのに役立ちます。

差し押さえ

7年間あなたの信用報告書にとどまります。

あなたが住宅ローンを支払うことができないときに貸し手があなたの財産の所有権を取得する場合、この状況は差し押さえと呼ばれます。

それはあなたのクレジットスコアを100ポイント下げるかもしれません。 スコアが高いほど、差し押さえが高いと信用格付けに悪影響を及ぼします。

チャージオフ

7年間あなたの信用報告書にとどまります。

貸し手が非常に多くの支払いを逃した場合、債権者はあなたがアカウントにそれ以上請求するのを止めます。 また、アカウントには「チャージオフ」というラベルが付いています。 借り手は、このようにして引き受けた債務に対して依然として責任を負います。

チャージオフは、延滞日(チャージオフにつながった支払いを逃した日)の7年後にファイルを残します。 したがって、あなたのクレジットスコアを改善するために、タイムリーな請求書の支払いを確実にしてください。

倒産

第13章破産(賃金稼ぎプラン/返済プランとも呼ばれます)は7年間続きます。

第7章破産(ストレート破産とも呼ばれます)は10年間続きます。

スコアに130〜150ポイントのダメージを与える可能性があります。 あなたは難しい質問をすることができないかもしれませんが、安全なクレジットカードを手に入れて維持することはあなたの信用状況を再構築するための良いオプションでしょう。 彼らは良いクレジットスコアを要求するのではなく、セキュリティのための預金だけを要求するので、なぜクレジットカードを確保したのですか?

税リーエン

ゼロ年間あなたの信用報告書にとどまります。

税金(借金)の支払いを確保するために、納税義務は、あなたが納税義務をクリアしない場合に政府が個人または不動産を所有するために課したリーエンです。

すべての信用調査機関は、(民事判決のように)信用調査から税務署を削除しました。

クレジットファイルに税務署を見つけた場合は、局に連絡して削除を依頼してください。

時間の前にネガティブアイテムを削除することは可能ですか?

はい、このように述べられた否定的な項目が誤りである場合にのみ。

事実(支払いの遅延、破産など)は、上記の時間までクレジットファイルに残ります。 ただし、記載されている情報に誤りがある場合は、信用調査機関に正式な異議申し立てを行う権利があります。間違ったデータが信用情報を台無しにし、最終的にはクレジットスコアを損なうことを望まないためです。

修復には4つのフェーズがあります。

- データ収集

- 分析

- 証拠収集

- 紛争

あなたはあなた自身でそれをするか、あなたに代わって局、貸し手、および回収代理店に対処するために専門家を雇うかもしれません。 専門家は手順を知っており、比較的迅速かつ効率的にタスクを実行できます。

肯定的な情報はどのくらいあなたの信用報告書に残りますか?

タイムリーな家賃/自動車ローン/カード支払いは前向きな情報と見なされます。

そのような情報は無期限にあなたの信用報告書に残ります。 ポジティブアカウントを閉鎖した場合でも、このポジティブ情報は10年間クレジットファイルに残ります。